WATARU

WATARU

お悩みさん

お悩みさん

・した方がいいとは言う物の知識が無い

という悩みをお持ちの方のための記事となっております。

実際フリーランスになると所得が急激に上がり、その急激にあがった収入、お金の使い道がわからない方ばかりです。

この記事では、フリーランスエンジニアになったらやるべき資産運用について解説します。

そもそも投資ってなんだ?

投資をやっていない方の大半が”投資とは?”ということを理解していないように思えます。

この章では”投資とはいったい何か?”という点で以下の項目に分けて解説していきます。

・投資と銀行預金は違う?

・いくらから始める?

・投資のリスクとは?

投資と銀行預金は違う

そもそも投資と銀行預金は何が違うのでしょうか?

銀行預金:銀行にお金を預ける行為を指す

銀行預金の場合は、銀行にお金を”貸す”ということをしているので、元本を保証してもらいながら貸している利息については毎年少額ながら得ることができます。

※しかしながら、大抵の銀行が破綻した場合に保証できる金額などを明記してるため、銀行が破綻した場合などはお金が戻ってこない場合もあります。

投資:利益を目的とし資産を投じる事を指す

投資の場合は、現金を金融商品(株、不動産、債券、外貨など価格が変動する物)に変えその運用により定期的な利益や売却の際の差益で利益を得る物です。

最終的に現金が必要になった際は、保有している金融商品を現金化する必要があります。

また、投資の場合は価格が変動するため、場合によっては損失が発生する場合もあります。

投資はいくらから始めるべき?

投資ってやっぱり”100万”とかからしか始められないんじゃないの?

という大きな勘違いをしている方が多くいますが、最近はiDecoやNISAの登場で月々100円から始められたりもします、なので重要なのは余剰資金でとにかく初めてみることです。

自分のお金で初めてみてそこから投資に興味を持ち知識を広げていけばよいと思います。

投資のリスクとは?

投資のリスクはあるのでしょうか?

投資のリスクとは基本的には”価格変動”のことを指します。

ですが、しっかりとした知識を付けて適切なリスクヘッジと資金管理ができていれば特に怖いこともないのです。

しかし、こういうと抽象度があまりにも高いので、投資初心者が失敗するポイントとして

<要注意キーワード>

FX:レバレッジ

株:信用取引

不動産:高利回り物件

上記のキーワードについては気を付けるようにしてください。

もし投資を始めようと思って上記のキーワードができてきたらしっかりと知識を付けないと、場合によっては借金を背負うことになるので、一度思いとどまりましょう。

フリーランスエンジニアが投資をやらなければいけない理由

最低限の知識である、投資とは?がわかってきたところで

この章では、私がフリーランスエンジニアは投資をやらなければいけない理由について解説していきます。

・フリーランスは退職金が無い

・フリーランスは年金が安い

・節税対策(※一部の商品のみ)

フリーランスは退職金が無いから投資はやるべき

フリーランスエンジニアは企業に雇われているわけではないので退職金がそもそもありません。

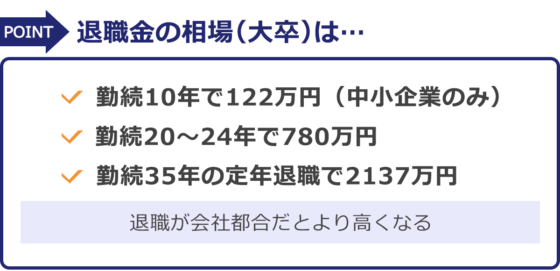

サラリーマンの平均的な退職金金額は以下になります。

上記の資料を参考にすると、サラリーマンは退職するタイミングで”約2000万円”がもらえます。

僕らフリーランスはその2000万円が無いわけですから、老後のためにも資産運用を活用して備えておく必要があるわけです。

フリーランスは年金が安いから投資はやるべき

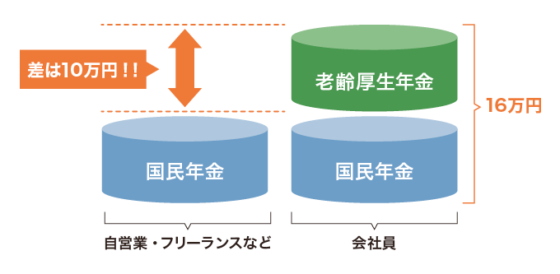

次にフリーランスは一般的なサラリーマンと比べて年金が安いです。

出典:厚労省HP 老齢厚生年金は、平均的収入で40年間就業した場合の給付水準です

一般的なサラリーマンの方は、「厚生年金」+「国民年金」に加入しますので年金を約16万円得ることができますが

フリーランスの場合は、厚生年金に加入することができないため、「国民年金」のみの6.5万円のみになってしまうのです。

節税対策(※一部の商品のみ)になるから投資はやるべき

投資は一部の商品で節税対策としても優秀な能力を発揮します。

節税対策として突出して優秀なのが「iDeco(確定拠出年金)」と「不動産」です。

不動産の場合は話が長くなるのと、初心者向きではないため今回は割愛します。

iDecoの場合は

・掛金が全額所得控除の対象になる

・運用益は非課税になる

・受け取るときにも控除制度がある

という物、フリーランスエンジニアの場合は自分の収入に対して適切な節税や経費計上を行わないと、とんでもないくらいの税金を持っていかれてしまいますので

このiDecoという仕組みを使って適切な所得と簡易年金を実現することが可能です。

フリーランスエンジニアはまずここから始めよう、僕がやっている投資2選

フリーランスエンジニアの方は投資は絶対にやった方がいいのは理解していただけたでしょうか?

この章では、フリーランスエンジニアの方も、そうでない方もとにかくやった方が投資媒体を紹介します。

・iDeco(確定拠出年金)

・積み立てNISA

※二つをやるなら楽天証券しかない

iDeco(確定拠出年金)

フリーランスの方に向けて猛烈にお勧めしたいのが、このiDecoという商品です。

iDecoの特徴は前の章でも紹介した通り月68,000円、年間816,000円まで掛金を拠出できる点です。

iDecoのメリット

・掛金が全額所得控除の対象になる

→フリーランスの場合は月々の上限が”月68,000円、年間816,000円まで”掛金を拠出することができこの金額は全額控除対象となります。

・運用益は非課税になる

→一般の金融商品の場合、得られた利益に対し源泉分離課税(約20%)が差し引かれますが、確定拠出年金の場合は運用益が非課税になるため、利益に対して税金を払う必要がありません。

・受け取るときにも控除制度がある

→年金で受け取る場合は”公的年金等控除”、一時金の場合は”退職所得控除”でお金を受け取ることができます。

特に掛け金が全額控除になる点はフリーランスにとってはすごくありがたい制度なのでとにかく始めることが重要です。

しかしiDecoの最大の弱点は60歳になるまで塩漬け(引き出せない)という点があり

お金を支払うことは途中でストップさせることができますが、引き出す場合は60歳以上にならないといけないというデメリットがあることをしっかり把握して、いくら投資をするかを決めてください。

積み立てNISA

次に積み立てNISAです。

この積み立てNISAも絶対に活用すべき投資媒体といっても良いと思います。

積み立てNISAのメリット

・投資のよって得られる利益に対してかかる税金が非課税になる

→iDeco同様、一般の金融商品の場合、得られた利益に対し源泉分離課税(約20%)が差し引かれますがその金額が差し引かれないのが特徴です。

・売却と入出金がいつでも可能

→積み立てNISAの場合は非課税で投資ができるという物なので、売却や引き出しについては制限がありません

その代わり、NISAは投資した金額は特別に控除対象になるわけでもないですし

iDecoに比べると年間の投資可能金額が40万円(月々33333円)になっており、投資可能期間20年となっております。

一般NISA つみたてNISA 利用できる人 日本に住む20歳以上なら誰でも 新規に投資できる期間 10年間

(2014年~2023年)20年間

(2018年~2037年)非課税となる期間 投資した年から最長5年間

(ロールオーバーを利用して最大10年間)投資した年から最長20年間 年間投資上限額 120万円 40万円 累計非課税投資上限額 600万円 800万円 投資対象商品 上場株式(ETF、REIT含む)、投資信託 金融庁が定めた基準を満たす投資信託・ETF 投資方法 一括買付、積立 定期かつ継続的方法による積立のみ 資産の引き出し いつでも引き出せる 損益通算、繰越控除 できない 金融機関の変更 年単位であれば可能

iDecoとNISAはそれぞれ特徴が違うのでうまく組み合わせて自分の理想の資産運用を作っていく必要があると思います

二つをやるなら楽天証券しかない

投資の興味が出てきたところで、「iDecoとNISAはどうやって始めればよいのか?」という疑問がわいたのではないでしょうか。

私は上記の二つを楽天証券で行っているのと現状使っていてなんの不満もない、むしろカードや銀行などの連携が素晴らしいという点でこれから始める方には楽天証券を圧倒的にプッシュします!

・楽天銀行との連携

・楽天カードとの連携

・ポイントで投資できる

などなど、どれを言っても制度がバグっていると思います。

また、積み立てNISAでは私がお勧めする楽天にしかない「〇〇〇〇〇〇〇」という商品も存在します。

※上記が気になったらLINE@で質問してくれれば教えます。(もちろん確実に上がるという物ではありません)

まとめ:フリーランスはiDecoは無理してでも、NISAは余剰資金ですぐにでもやろう

iDecoを上手く活用できるだけでフリーランスエンジニアとしての手取り金額は圧倒的に上がります。

事実、節税対策をしない場合、年収1000万円と年収700万円の手取り収入って大差なかったりします。

これからの時代、資産運用や投資についての知識が無いと、損をする時代がやってきます。

この投資を始めることも”自己投資”と思ってチャレンジしてみてはいかがでしょうか?

まずは5000円でも1万円でも良いので初めてみてください

投資や副業のお悩み相談であれば以下で告知をするキャリステでも回答可能ですので、ご連絡をお待ちしております。